借金が減らない理由と解決策は?

借金が減らない理由と解決策を

鹿児島あおぞら法律事務所の弁護士が解説します。

結論から言えば、借金が減らない理由は、「毎月の支払が高額な利息の支払いに回り、元金が減らないから」です。

解決策としては、「弁護士に任意整理(分割支払交渉)や破産、個人再生などの債務の整理を依頼し、将来利息のカットや債務の全部または一部の免除をしてもらう」ことです。

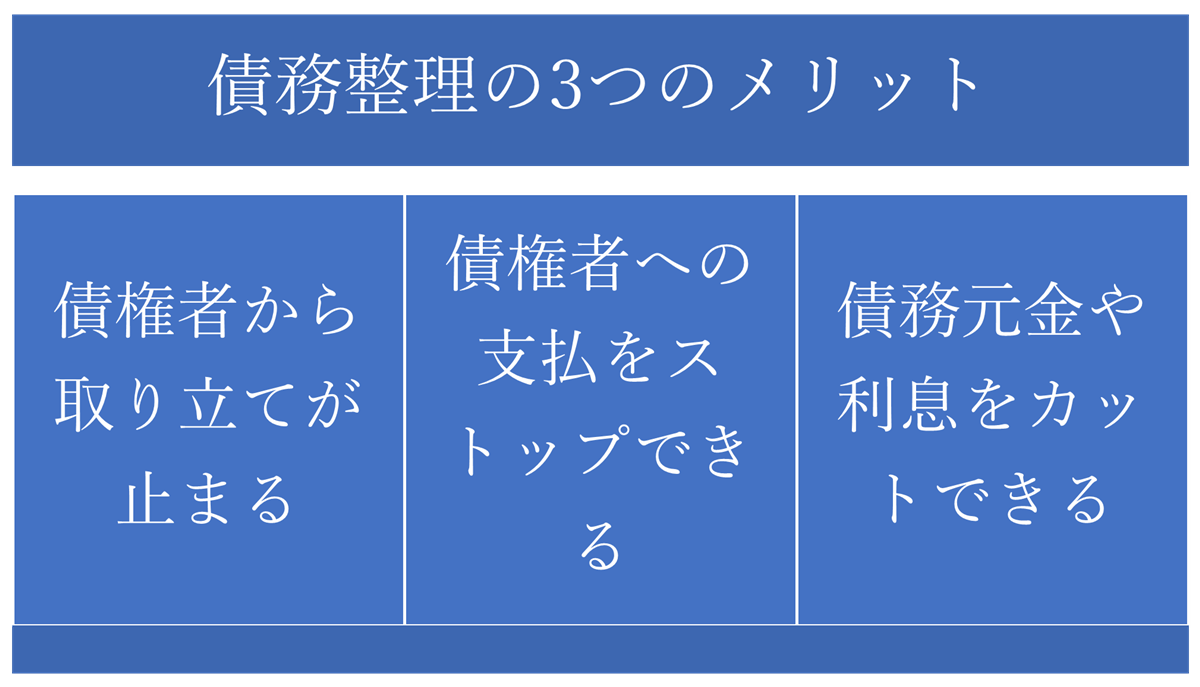

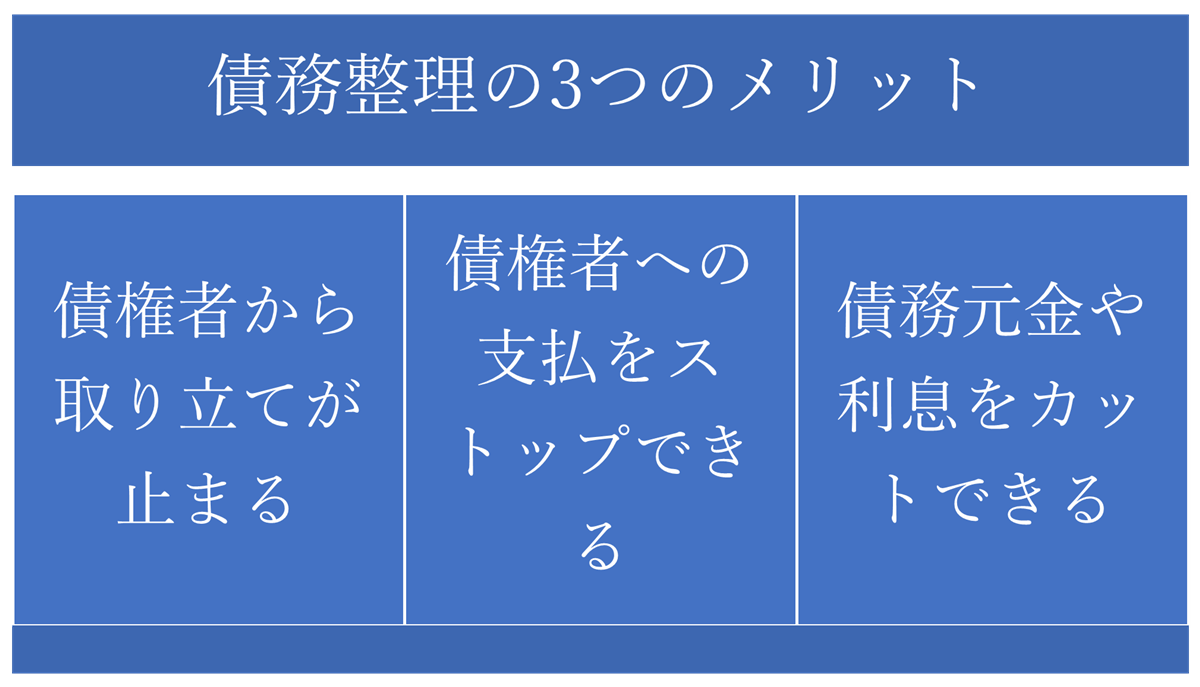

債務整理のメリットは、取り立てが止まり,支払をストップできるだけでなく,交渉や裁判所の手続きによって元金や利息を大幅にカットできる点にあります。

借金がなかなか減らない理由

1 月の返済額が少ない

借入額が多いにも関わらず月の返済額が少ないと、その分、完済まで時間がかかることは簡単にイメージできます。

問題はそれだけではなく、返済額が元金と利息に振り分けられてしまうため、利息ばかり払って元金がなかなか減らず、永遠に利息だけを払い続けているような悪循環に陥ります。

貸金業者は利息で利益を得る商売ですので、利息制限法の上限である15~20%ギリギリまで利率を上げていることも多いです。

そうすると、100万円を借りたとして、年間の利息は20万円ほどにもなるのです。

また、リボ払い(月の支払額を一定額にする支払方法)の場合、利用額に関わらず月の支払額が定額になります。

その結果、返済額の内訳として利息の割合が大きくなり、元金が減らないということが生じやすいです。

2 多重債務で自転車操業になっている

ある業者から借り入れをして、その返済のために別の業者から借り入れをするというのはよくあるパターンです。

借りたものは返さなければいけないという真面目さが理由だとは思います。

また、初めに借りたところに返済すれば、とりあえず遅延利息は発生せず、信用情報機関における事故情報(いわゆるブラックリスト)にも載りません。

しかし自転車操業は、近いうちに必ず破綻します。

他からどれだけ借りても、利息すら返しきれない状態になります。

貸金業者の利率が非常に高いからです。

また、貸金業者は信用情報を把握しているので、早い段階で「これ以上どこからも借りれない」という状態になります。

厳しいことを言うようですが、返済のために他から借り入れをした時点で、自分はとても危険な状況にあるということを認識していただきたいです。

3 遅延損害金はさらに高い

支払期日に遅れると、期限の利益(分割支払ができる権利)を喪失し、一括返済を求められるとともに、全額の支払いが終わるまで、通常の利息よりも高い金額の遅延損害金の支払いを求められます。

支払が遅れた時点で、すでに分割払いができない状況になっているのに、一括支払い+支払い完了までの遅延損害金という重い負担が生じます。

こうなると、自力での解決は困難であり、どんなに遅くてもこの時点で弁護士に相談すべきです。

借金を減らす解決策

1 まずは家計の見直し

これができれば一番良いのですが、世帯の収入や支出を毎月家計簿をつけることできちんと把握、管理し、毎月の返済の下になるお金(返済原資)をなんとかやりくりすることが重要です。

例えば、家賃や食費の見直し、必要性が高いとは言えない保険の解約、より安い携帯電話会社への変更や料金プランの変更、タバコやおやつなどの嗜好品についての雑費を減らす、などです。

仮に家計管理しても返済が難しい場合でも、どのような債務整理方法を選ぶかの前提として、家計をきちんと把握していることはとても重要なことです。

2 借入先を絞る

複数の借入先から借りてしまうと、その分、返済管理が難しくなり、ミスで支払いが遅れる危険があります。

また、借入先が多いと利息の負担が増えるので、借入先はできるだけ増やさないようにした方がいいです。

仮に借入先が複数になってしまっても、おまとめローンを利用できれば借入先を絞ることができます。

もっとも、おまとめローンが利用できないほど信用状態が悪化していることもあります。

もし自分がどこからどれだけ借りているかがわからなければ、各業者に問い合わせをするのもいいですし、信用情報機関に情報照会することもできます。

信用情報機関は以下の3つです。

1 全国銀行個人信用情報センター(KSC)

加盟者は、銀行系金融機関です。

2 株式会社 シー・アイ・シー(CIC)

加盟社は、クレジットカード会社などの信販系です。

3 株式会社日本信用情報機構(JICC)

加盟者は、消費者金融業者です。

※なお、債権回収会社は信用情報には登録されていませんので、信用情報だけでは漏れがあることはあり得ます。

3 弁護士に債務整理を依頼する

家計管理を徹底し、借入先を絞ろうとしても、どうしても今のままでは返済できないという場合、

弁護士に債務整理を依頼するという方法があります。

債務整理には

①任意整理(分割支払交渉)

②破産免責

③個人再生

の3つがあります。

最近は「国が認めた借金救済制度」という言葉をよく見ますが、

要するに②破産免責や③個人再生のことです。

あえてその意味をぼかすような広告方法には感心しませんが、

「法律に基づいて借金を全額または一部免除してもらう」という意味では、

破産免責や個人再生は、たしかに「国が認めた借金救済制度」ということはできるでしょう。

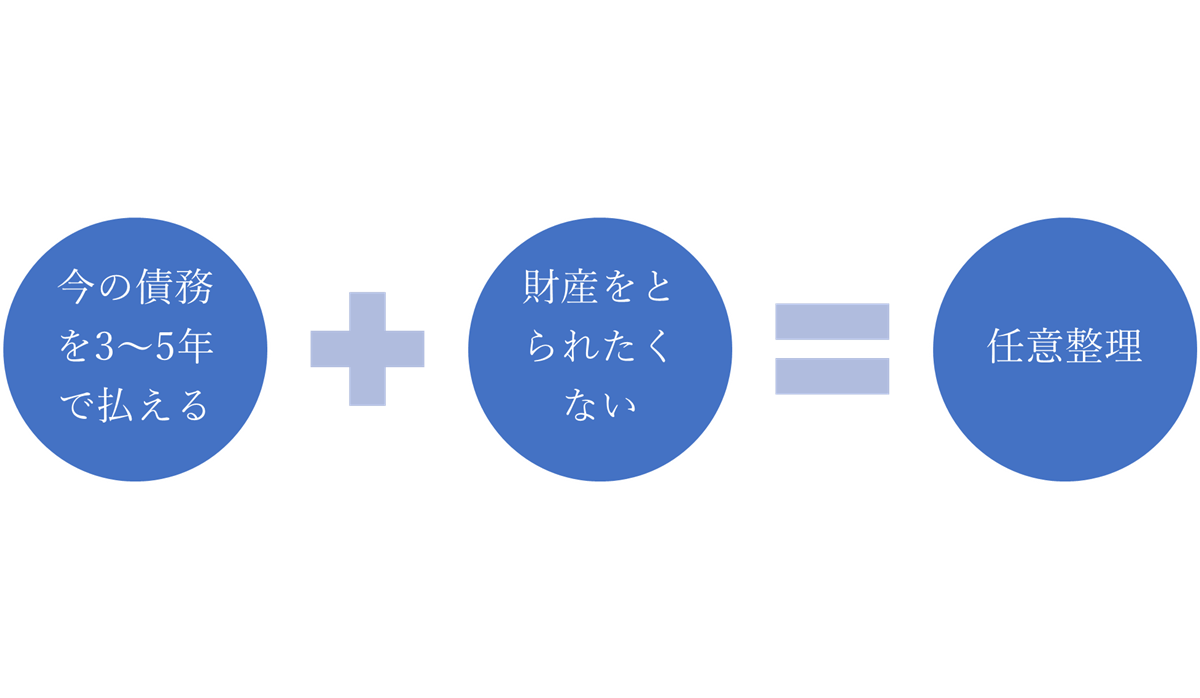

①任意整理(分割支払交渉)

任意整理とは、「弁護士が債権者と交渉し、毎月の支払額を減額して、さらに、将来かかるはずの利息をカットしてもらうこと」です。

弁護士に任意整理を頼むと、「現時点の債務額を3年ないし5年で分割返済する」という内容で和解できることが多いです。

これによって、①毎月の支払額を減額でき、②将来かかるはずの利息を全部カットできる可能性が高いという二つのメリットがあります。

将来毎月かかるはずの利息(年利18%前後)をカットすることができるので、トータルで債権者に支払う額は大幅に減らせます。

具体的には、債務額や弁済期間にもよりますが、自分で返済するよりも数十万円ほどお得になることが多いです。

したがって、弁護士費用を差し引いても、弁護士に頼むだけの経済的メリットがあります。

また、自分で債権者と対応することのストレスは大きいので、弁護士に任せることでご自身の精神的ストレスは減ります。

また、任意整理は、返済が苦しい借入先だけを自由に選んで弁護士に依頼できます。

そして、負債額や月の返済額が多い債権者ほど、将来利息のカット額や毎月の支払いの減額幅が大きくなり、任意整理を依頼するメリットが高いことになります。

なお、破産免責や個人再生は全ての債権者を対象にしなければいけません。

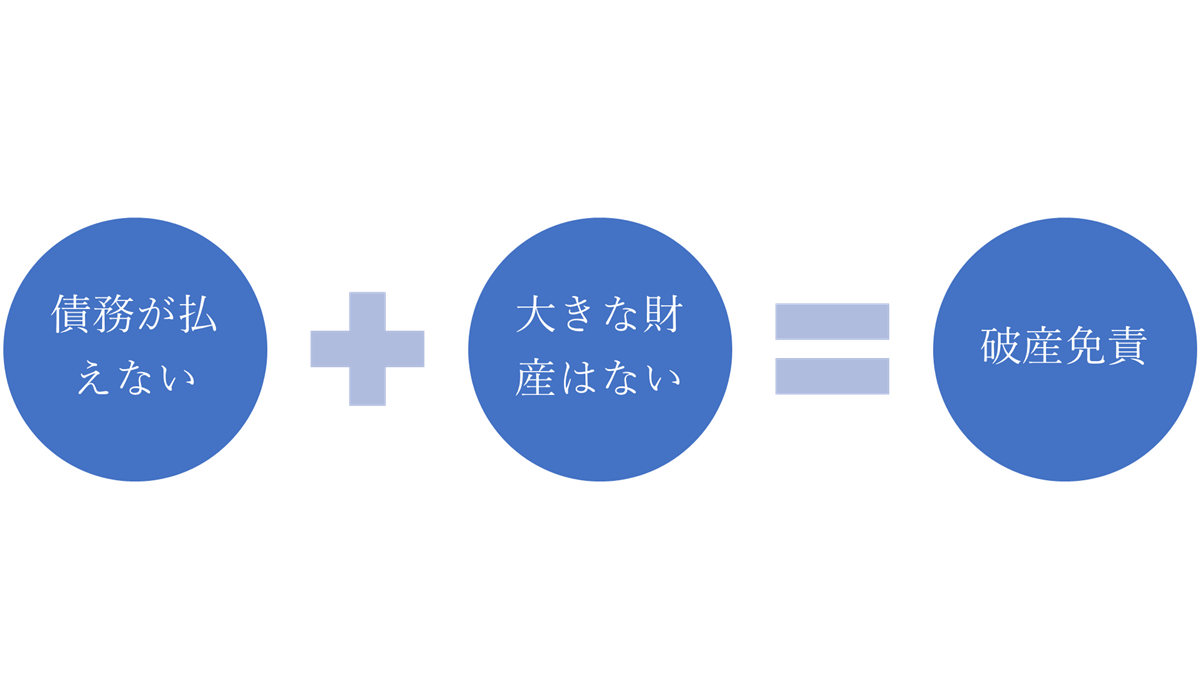

②破産免責

破産免責とは、裁判所に、全ての債権者との関係で借金を全額免除してもらうように申請する手続きです。

借入の大半がギャンブルや浪費であるといった事情がない限り、免責は広く認められる傾向にあります。

ただし、不動産や車など財産価値の高いものは債権者への配当のために手放さなければならないことがあります。

また、官報にのったり、保証人がいる場合は保証人に対して支払い請求をされることになります。

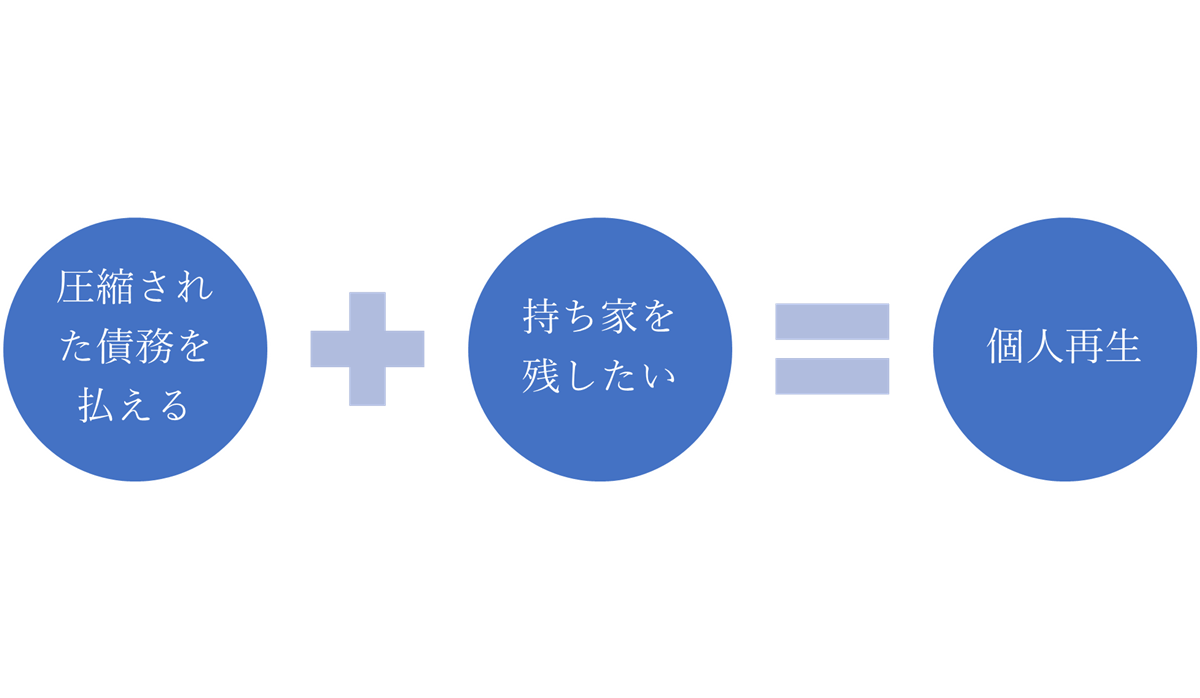

③個人再生

個人再生とは、裁判所に、全ての債権者との関係で借金を一部免除してもらうように申請する手続きです。

破産の場合、持ち家などの不動産があれば原則として手放さなければなりません。

しかし個人再生では、持ち家を手放したくない場合、住宅ローンはこれまで通り支払い、それ以外の債務について5分の1程度まで圧縮し、圧縮された債務を3~5年で分割支払することで残りを免除してもらうことができます。

また、個人再生の場合、破産と違って借金の理由にかかわらず、債務は圧縮されます。

実際にどれくらい圧縮されるかは、ご自身の財産の評価額、債権者の構成、可処分所得などによって変わります。

官報にのったり、保証人がいる場合は保証人に対して支払い請求をされる点は、破産と同様です。

どのような債務整理方法がよいかは、債務の額や債権者の種類、財産の状況にもよります。

債務整理の専門家である弁護士の判断が必要ですので、まずは弁護士に今すぐ相談してみてください!

3 まとめ

.jpg)

以上のように、借金が減らない理由は、毎月の支払が高い利息の支払いにあてられるため元金が減らないからです。

また、その解決策としては、家計の見直し、借金の一本化のほか、弁護士に任意整理(分割支払交渉)を依頼して将来利息をカットしてもらったり、場合によっては破産や個人再生をすることです。

鹿児島あおぞら法律事務所では、債務整理に精通している弁護士が、相談者様の悩みに応じた最適な債務整理プランをご提案できます。

債務整理、借金問題のご相談は無料としています。

相談だけでもOK!弁護士への事件委任を無理強いすることは絶対にしません。

秘密厳守、完全予約制ですので安心してご相談ください。

まずは、今すぐ相談のご予約を!

執筆者: 鹿児島あおぞら法律事務所

代表弁護士 犬童正樹

無料相談予約は

1 電話予約(平日9時~18時)

2 LINE予約

3 メール予約

関連ブログ記事